EL Seguro Federal de Cosecha se estableció como un programa piloto en la década del ’30. Entre 1938/44 el programa operó para un rango limitado de productos. Muy pocos productores tenían suficientes datos que permitieran fijar las primas adecuadamente, por lo tanto, las mismas se establecían en base a los datos del condado.

Entre 1939 y 1943 las primas no cubrieron las pérdidas en ningún año, el coeficiente de pérdida (Indemnización/Recaudación) promedio para este período de 5 años fue de 1,65. En 1944, después de haberse requerido grandes subsidios para cubrir las pérdidas netas, fue suspendido durante 1944.

El programa fue restablecido en 1945 para trigo, algodón y lino. También se autorizaron programas experimentales en algunos condados, para otros cultivos con suficientes datos actuariales. A pesar de las medidas tomadas para reducir la selección adversa y el daño moral, el coeficiente de pérdida promedio entre 1945 y 1946 fue 1,95.

En 1949 el gobierno estableció el programa de préstamos de emergencia a tasa subsidiada.

Entre 1956 y 1973 la FCIC (Federal Crop Insurance Corporation) intentó incrementar la participación extendiendo la cantidad de cultivos asegurables y ampliando el área geográfica de cobertura, como así también bajar los altos coeficientes de pérdida. Sin embargo, a medida que se extendió la disponibilidad geográfica y se bajaron las primas para incrementar la participación, las indemnizaciones excedieron a las primas e incrementaron las pérdidas.

En 1973, el Acta de Protección Agrícola estableció un Programa Federal de Ayuda contra Desastres, obligatorio, para trigo, algodón y granos forrajeros. Los pagos se efectuaban cuando los rendimientos individuales caían un determinado porcentaje por debajo del nivel promedio del condado.

Durante el período 1973/81 este nuevo programa operó en tandem y, en muchos condados, superpuesto con el Programa Federal de Seguro. Los cambios introducidos en el programa federal de seguro de cosecha estuvieron dirigidos principalmente a disminuir los coeficientes de pérdidas del programa y el costo del programa obligatorio contra desastres introducido en 1973.

El programa federal obligatorio de ayuda contra desastres se suprimió a comienzos de 1981, después del Acta Federal de Seguro de Cosecha de 1980. Como resultado de la misma, durante el período, 1981/94, el Seguro Federal de Cosecha se transformó de hecho en la única forma de asistencia pública contra desastres para los productores, expandiendo su cobertura a otros productos en diversas regiones del país.

Hasta 1985, los rendimientos individuales asegurables eran determinados por el rendimiento promedio de la región donde estaba el establecimiento. Esto exacerbaba el problema de selección adversa, cuando los productores con menores riesgos del área promediada comprendían una creciente proporción del pool asegurado. A partir de esta reforma, los productores podrían elegir una cobertura del 50, 65 ó 75% de sus rendimientos promedios históricos.

En 1994 se aprobó una reforma del Seguro de Cosecha. El objetivo de la misma, era incrementar los niveles de participación, a través de un Programa de Seguro Catastrófico (CAT) gratuito, e incentivar a través del subsidio de primas, a los productores que eligieran mayores niveles de cobertura.

La adhesión al CAT es obligatoria para todos los cultivos asegurables, para aquellos productores que pretendan participar en programas de ayuda directa del gobierno, lo cual garantizó que casi todos los productores participen en el componente catastrófico del programa de seguro.

El costo para el productor que adhería a este Programa era una suma fija por cultivo o por establecimiento, en concepto de gastos administrativos.

Otra innovación importante introducida por esta ley es que los gastos del gobierno destinados a la ayuda contra desastres agrícolas empezaron a formar parte del presupuesto.

En la actualidad, la FCIC se encuentra administrada y supervisada por la Agencia de Gestión de Riesgos (RMA, por sus siglas en inglés), organismo establecido por la Reforma Federal de Agricultura de 1996, que funciona bajo la dependencia de la Subsecretaría de Agricultura y cuya misión es la promoción, apoyo y regulación de las soluciónes para la gestión del riesgo con el fin de preservar y fortalecer la estabilidad económica de los productores agrícolas estadounidenses.

Funciones principales de la RMA: asegurar el diseño y el mantenimiento de las pólizas, determinar las normas y condiciones de los programas, establecer las primas y los precios de las cosechas, recoger datos, desarrollar productos, cancelar los pagos por la proporción de las pérdidas de los proveedores de seguros autorizados (AIP), compensar a las compañías los gastos administrativos y de gestión (A&O) según el Acuerdo Estandar de Reaseguro (SRA), auditar y supervisar el comportamiento financiero y el mercado.

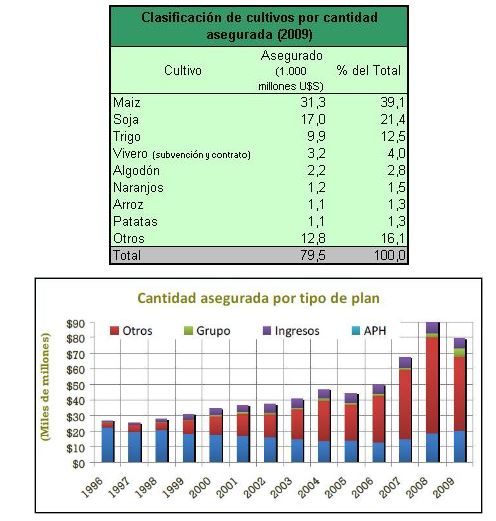

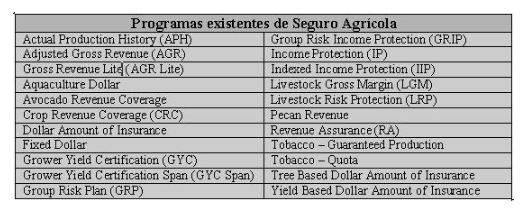

Los seguros de cosecha actualmente vigentes en EE.UU pueden clasificarse en cuatro grandes grupos:

I. SEGUROS CONTRA RIESGOS NOMBRADOS: contra Granizo, Incendio, etc. Son comercializados por Compañías privadas y no disponen de subsidio Estatal.

II. SEGUROS MULTIRIESGO: cubren pérdidas provocadas por sequía, exceso de humedad, inundación, heladas, vientos, enfermedades, insectos, etc. Los mismos se pueden clasificar en:

- Seguros basados en los rendimientos históricos del productor (APH):

Multiperil Crop Insurance (MPCI): garantiza un porcentaje del rendimiento histórico individual, valuado al precio esperado que establece la Risk Management Agency.

Crop Revenue Coverage (CRC), Income Protection (IP), Revenue Asurance (RA): garantizan un nivel de ingreso o renta, basados en el precio de los contratos de futuros.

- Seguros basados en los rendimientos históricos del condado: Group Risk Plan (GRP). y Group Risk Income Protection (GRIP) Estos seguros son comercializados por compañías privadas. El Estado subsidia aproximadamente el 30% de la prima y los gastos operativos y administrativos a las compañías privadas. Así mismo, reaseguran a la totalidad de las Compañías que operan.

III. SEGUROS QUE GARANTIZAN UN PORCENTAJE DE DAÑO: estos productos indemnizan al productor asegurado cuando la valuación del daño supera la suma de deducible seleccionada.

- Seguros para plantaciones perennes: la unidad asegurada no está determinada por la superficie sino por cada árbol de la plantación. Cubre una cantidad limitada de eventos específicos, por ejemplo heladas, huracanes y granizo.

- Seguros para plantas de vivero: es un seguro multirriesgo que protege plantas envasadas en almácigos o viveros hasta que alcancen el tamaño necesario para su comercialización.

IV. SEGUROS CONTRA PÉRDIDAS CATASTRÓFICAS:

- Catastrophic Risk Protection (CAT): Garantiza el 55% del rendimiento histórico del productor al 50% del precio esperado del mercado.

- Noninsured Crop Disaster Assistance Program (NAP): Garantiza el 50% del rendimiento histórico del productor cuando el rendimiento promedio histórico del condado cae por debajo del 65%, al 60% del precio esperado del mercado. Aplicable para aquellos cultivos y/o condados donde no hay otro tipo de seguro disponible.

Son comercializados por compañías privadas. El productor sólo abona un gasto administrativo de $50/cultivo/condado.

El Estado subsidia el 100% de la prima y provee el 100% de los fondos para el pago de indemnizaciones a las Compañías en consecuencia, reasegura la totalidad de los fondos.

Para ver la oferta actual de programas de seguros agrícolas para cada cultivo, haz click aquí

El seguro contra granizo es suscripto en numerosos estados, con una fuerte concentración en el medio oeste (Illinois, Iowa, Dakota del Norte, Minesota y Nebraska). Otorga cobertura contra pérdidas causadas por: granizo, incendio, rayos y tránsito.

La normativa estatal requiere a las compañías la emisión de reportes anuales, los cuales son realizados por el Servicio Nacional de Seguro Agrícola (NCIS) en nombre de las Cías. Las estadísticas estatales del NCIS pueden incluír todo o sólo parte del total de datos generados por el seguro contra granizo. Corrientemente, el 85% de todas las estadísticas del seguro contra granizo son enviadas al NCIS.

Esta organización se desempeña en investigación, estadísticas, determinación de tasas, soporte en la tasación de pérdidas y también en el ámbito educativo. El NCIS cobra una contribución anual a las compañías que lo sostienen en función de la cantidad de primas suscriptas durante la campaña anterior.

La póliza contra granizo más comúnmente comercializada se denomina tipo porcentaje, ya que el productor es coasegurador. En la práctica, el porcentaje de reducción de los rendimientos atribuible al granizo es aplicado a la suma asegurada para obtener la indemnización. Por ejemplo, si la pérdida es del 10% y la suma asegurada es $50, la indemnización es $5. La prima se fija cada 100$ de cobertura.

El NCIS determina las primas a partir de métodos específicos para cada área. Su propósito es determinar una sólida tasa actuarial con tanta especificidad geográfica como lo permitan los datos. Como organismo de tasación, el principal objetivo de NCIS es generar primas suficientes para cubrir reclamos, gastos y un razonable beneficio para sus miembros.

El contrato de seguro contra granizo no tiene subsidio a la prima. Las compañías tienen reaseguro del tipo stop loss.

Lee también

- Crucemos los dedos: “El Niño” está cada vez más cerca

- Campo y política: quiénes asesoran en agro a los precandidatos presidenciales

- Mejores perspectivas para la campaña de fina

- El costo de la sequía asciende a US$ 3.100 millones para los productores de soja, trigo y maíz en Santa Fe

- El Gobierno Nacional declaró el estado de emergencia agropecuaria en 68 partidos de Buenos Aires

COBERTURA MULTIRRIESGO PARA COSECHAS (MPCI)

En el programa federal de seguros de cosecha, los productores pueden garantizar entre el 50% y el 75% de su rendimiento esperado, y entre un 60 y 100% del precio esperado de mercado. El nivel de precios es determinado por las proyecciones de precios realizada por la FCIC (Federal Crop Insurance Corporation). El seguro federal está disponible para 60 cultivos diferentes.

Para determinar el rendimiento esperado, la FCIC utiliza la información de los rendimientos promedio del productor de los 10 años precedentes, denominada producción histórica real (APH).

Si los rendimientos del productor caen por debajo del nivel asegurado, el productor recibe una indemnización igual al producto del precio asegurado y la caída de rendimiento (diferencia entre el rendimiento actual y el asegurado).

A partir de 1980 se introdujeron subsidios para estimular la participación en el programa. Actualmente este es de 60% aproximadamente, sin embargo, debido a que se les reintegra a las compañías los costos administrativos, los subsidios implícitos son más altos. El productor abona, además, u$s 10 de gastos administrativos en los niveles de cobertura mayores al 65% de su rendimiento histórico.

El nivel de cobertura del 55% del APH al 50% del precio de mercado es una cobertura catastrófica (CAT). En este caso, la prima es completamente subsidiada por el gobierno y el productor sólo paga u$s 50 en concepto de gastos administrativos.

¿Cuales son los peligros cubiertos?. Fenómenos metorológicos adversos, incluido granizo; fuego; insectos y enfermedades de las plantas, pero no daños causados por la insuficiente o inadecuada aplicación de medidas de control de plagas o de la aplicación inadecuada de medidas de control de enfermedades; fauna salvaje; terremotos; erupción volcánica; falta de suministro de agua de riego.

Existen coberturas suplementarias que incrementan la cobertura otorgada por el MPCI, por ejemplo:

– Opción de precio adicional (POP): permite incrementar la elección de precio del MPCI en una cantidad específica, por ejemplo 50 cntvs/bushel.

– Incremento de indemnización (IP): permite incrementar el nivel de cobertura del MPCI, a través de un adicional que garantiza el 50% del rendimiento histórico del productor y una suma adicional por bushel.

PROGRAMAS PILOTO DE SEGURO DE INGRESO O RENTA AGRÍCOLA

La FCIC aprobó tres programas piloto para el año agrícola 1997, como respuesta a las directivas de la reforma de 1994, los cuales garantizan la renta individual del productor a través de la combinación de las variables rendimientos y precios. Dos planes fueron desarrollados por empresas privadas y presentados a la FCIC: uno es el Crop Revenue Coverage (CRC) de la Redland Insurance Company y el otro es el Revenue Assurance (RA) de la Farm Bureau Mutual Insurance Company, ambas compañías son reaseguradas por la FCIC. El tercer plan fue desarrollado por la FCIC y se denomina Income Protection (IP)

El componente de rendimiento se determina de la misma forma que en la póliza del MPCI, es decir en base a los rendimientos promedio históricos del productor, además los tres planes utilizan el mercado de futuros de los commodities para establecer el precio.

- Crop Revenue Coverage (CRC):En el CRC, las fluctuaciones de precios se determinan por la diferencia entre el precio promedio del commodity antes que comience el seguro (Precio Base) y el precio en el momento de cosecha (Precio de Cosecha).El Precio Base o Proyectado es el promedio de los precios diarios de liquidación de los contratos de futuros durante el mes anterior al comienzo del contrato de seguro. El productor puede elegir un nivel de cobertura que oscila entre el 95 y el 100% del mismo. Se utiliza para establecer la renta garantizada y la prima.El Precio de Cosecha es el promedio de los precios diarios de liquidación de los contratos de futuros durante el mes designado en el contrato de seguro, cerca del fin del período asegurado. El productor puede elegir un nivel de cobertura que oscila entre el 95 y el 100% del mismo.

Se utiliza para calcular el valor de la producción real.

El productor puede elegir un nivel de cobertura entre el 50 y el 75% de la renta esperada. La renta garantizada es igual al nivel de cobertura elegido multiplicado por la suma que resulte mayor entre:

- el rendimiento promedio histórico del productor, por el precio base, por el nivel de cobertura de precios elegida, ó

- el rendimiento promedio histórico del productor, por el precio de cosecha, por el nivel de cobertura de precios elegida.

- Crop Revenue Coverage (CRC):En el CRC, las fluctuaciones de precios se determinan por la diferencia entre el precio promedio del commodity antes que comience el seguro (Precio Base) y el precio en el momento de cosecha (Precio de Cosecha).El Precio Base o Proyectado es el promedio de los precios diarios de liquidación de los contratos de futuros durante el mes anterior al comienzo del contrato de seguro. El productor puede elegir un nivel de cobertura que oscila entre el 95 y el 100% del mismo. Se utiliza para establecer la renta garantizada y la prima.El Precio de Cosecha es el promedio de los precios diarios de liquidación de los contratos de futuros durante el mes designado en el contrato de seguro, cerca del fin del período asegurado. El productor puede elegir un nivel de cobertura que oscila entre el 95 y el 100% del mismo.

En 1998, el plan CRC estaba disponible para maíz, soja, trigo, algodón y sorgo en diversos condados y estados.

En el Plan CRC, el subsidio a la prima pagado por el gobierno se aplica sólo sobre la porción de riesgo debida al rendimiento, siendo la misma cantidad de dólares que en la póliza MPCI.

- Income Protection (IP):Este Plan fue desarrollado a través de investigaciones realizadas en forma conjunta entre la Universidad de Montana, el Servicio de Investigación Económica del USDA y el FCIC, con el objeto de otorgar protección contra reducciones de su ingreso bruto provocada tanto por caídas de rendimientos o de precios.Los rendimientos garantizados se basan en la póliza MPCI, es decir que toman los rendimientos promedio históricos del productor para establecer el rendimiento garantizado.Este plan utiliza un Precio Proyectado para establecer el ingreso garantizado y un Precio de Cosecha para establecer el valor de la producción real. El precio proyectado se determina a partir del mercado de futuros del commodity antes de realizar la siembra y se establece en la póliza.

El ingreso garantizado se calcula multiplicando el rendimiento esperado, por el precio proyectado, por el nivel de cobertura elegido, el cual puede variar entre el 50 y el 75%.

En 1998 este plan estuvo disponible para maíz, soja, algodón, sorgo y trigo en diversos estado y condados.

El subsidio gubernamental se aplica sobre el 50% de la prima de este plan, variando según el porcentaje de cobertura seleccionado, siendo, en promedio, similar a la que se aplica en el plan MPCI.

- Revenue Asurance (RA):Este Plan fue aprobado por la FCIC como cobertura piloto para maíz y soja en todos los condados de Iowa para 1997 y 1998. El precio utilizado para medir rentas a cosecha es el precio de cosecha del condado, el cual se establece en cada uno de ellos utilizando los precios promedio de la Bolsa de Chicago para los contratos de futuro diciembre (maíz) y contratos de futuros febrero (soja), menos un factor de ajuste para el condado que se establece en enero.La renta garantizada se calcula multiplicando el rendimiento promedio histórico del productor, por el precio de cosecha proyectado para el condado, por el nivel de cobertura seleccionado por el asegurado, el cual puede variar entre el 65 y el 75%.El subsidio a la prima pagado por el gobierno en todos los planes es similar al aplicado en el MPCI.

Es una herramienta de administración de riesgos que asegura al productor contra pérdidas de producción generalizadas de un cultivo en su condado.

Garantiza una suma por acre cuando los rendimientos reales promedio del condado caen por debajo del rendimiento esperado, en un porcentaje mayor que el deducible elegido en la póliza.

Los productores pueden seleccionar la cantidad de dólares por acre de protección y un porcentaje entre el 65 y el 90% de los rendimientos promedio esperados del condado. La suma asegurada por acre puede seleccionarse entre el 60 y el 100 por ciento de la suma máxima de protección estipulada por la FCIC en una tabla actuarial, para cada tipo de cultivo y práctica de manejo.

Los rendimientos esperados del condado son determinados por la FCIC a partir de las series históricas realizadas por el Servicio Nacional de Estadísticas Agrícolas (NASS), ajustados por la tendencia de los mismos a largo plazo.

Si el rendimiento real del condado cae por debajo del nivel de cobertura elegido, la indemnización se calcula como el porcentaje de pérdida, multiplicado por la suma por acre asegurada, por el total de acres cultivados.

El GRP también tiene un subsidio a la prima, el cual es publicado por la FCIC en la tabla actuarial correspondiente, para cada nivel de cobertura, cultivo y práctica de manejo. Al igual que en el MPCI existe un nivel de cobertura catastrófica que es 100% subsidiado por el Gobierno.

GROUP RISK INCOME PROTECTION (GRIP)

El programa de seguro GRIP “Group Risk Income Protection” brinda cobertura frente una inesperada caída en el nivel de ingresos, causada por una baja en los rendimientos, una descenso de los precios o una combinación de ambos factores. GRIP es un plan que combina la cobertura de rendimientos de GRP con una protección de precios similar a la de Revenue Assurance (RA) y Crop Revenue Coverage (CRC). Los tres programas –GRIP, RA y CRC- utilizan como referencia los precios de los futuros de los comoditties en varios mercados en todo el país.

La protección que ofrece este programa podrá sea aumentada si el productor selecciona la opción Harvest Revenue Option (HRO), que proporciona protección al alza de precios de la cosecha cuando el rendimiento del condado final es inferior al rendimiento esperado del condado y el precio de la cosecha es mayor que el precio esperado. El programa GRIP está disponible en todos los condados en los que se ofrece GRP. A partir de 2006, los períodos de formación de precios para fijar los precios base para GRIP coinciden con los períodos de descubrimiento de precios del CCR.

GRIP está disponible en algunos estados y condados para maíz, algodón, sorgo, soja y trigo.

El Departamento de Agricultura de los EE.UU (USDA) ofrece diferentes tipos de ayuda al productor que enfrenta pérdidas debido a desastres naturales tales como: sequía, exceso de humedad, granizo, viento, inundación huracanes, tornados y rayos.

La Ley Agrícola de 1996 modificó los seguros de asistencia por desastres reemplazando los mismos con dos tipos de seguros: el Seguro de Cosecha para Catástrofes (CAT) y el Programa de Asistencia para Cultivos No Asegurados (NAP).

A partir de esta ley, el Congreso transfirió al sector privado la mayor parte de la responsabilidad del riesgo agrícola

SEGURO DE COSECHA PARA CATÁSTROFES (CAT)

Garantiza a los productores el 55% de su rendimiento promedio histórico (APH), valuado a un precio igual al 50% del precio de mercado esperado, es decir, el mínimo nivel de cobertura del MPCI.

Las primas son subsidiadas en un 100% por el gobierno, para incentivar su adopción y su pago puede ser eliminado para los productores de escasos recursos. El productor sólo abona una tarifa nominal de u$s 50 por cultivo y por condado, en concepto de gastos administrativos.

PROGRAMA DE ASISTENCIA PARA CULTIVOS NO ASEGURADOS (NAP)

Es similar al anterior pero protege a los productores de aquellos condados o para aquellos productos donde el CAT no se encuentra disponible.

Garantiza el 50% del rendimiento promedio histórico del productor, al 60% del precio esperado de mercado, cuando la pérdida de producción del área es mayor del 35%.

Los rendimientos individuales esperados se calculan en base al promedio de los últimos 4 a 10 años consecutivos. El área para la aplicación del NAP es definida por la Agencia de tres formas diferentes: un condado ó una superficie máxima de 320.000 acres ó una superficie cultivada en la cual el valor de todos los cultivos sea $80 millones o más.

Los pagos de indemnización no pueden exceder los $100.000 por año agrícola y por productor. El ingreso bruto del productor debe ser menor a 2 millones de dólares.

La prima es 100% subsidiada por el Gobierno. El productor sólo abona u$s 50 en concepto de gastos administrativos.

La Agencia de Servicios Agrícolas (FSA) provee préstamos de emergencia para cubrir pérdidas de cosecha y de infraestructura, a productores en condados declarados como áreas de desastre por el Presidente o el Secretario de Agricultura.

Los productores deben cumplir una serie de requisitos tales como, tener capacidad o conocimiento para pagar el préstamo, sufrir pérdidas mayores al 30% de alguna actividad esencial, no tener acceso a un crédito comercial. Solo se otorga a los productores con un respaldo colateral al préstamo y que comprueben su capacidad de repago.

El préstamo límite es el 80% de la pérdida, con un máximo de $500.000. El plazo normal es de entre 1 y 7 años y la tasa es subsidiada (la tasa abonada por el productor es 3,75%)

Los destinos posibles del préstamo son para reparar la propiedad, pagar costos de producción asociados al desastre, refinanciar deudas y reorganizar las operaciones agrícolas.

Los requisitos para acceder a los préstamos son operar de acuerdo a un plan desarrollado entre el USDA y el productor, además deben participar de un programa de capacitación en administración financiera y deberán adherirse al seguro de cosecha.