Ahora bien, es importante destacar que estas disposiciones transitorias generan una distorsión en los mecanismos de formación de precios, y pese a la mejora en el precio que se pagaba por los negocios nuevos de trigo, los forwards firmados con anterioridad para entrega durante la vigencia del contrato se pesificaban al tipo de cambio oficial, lo cual finalmente resulta en un perjuicio para aquellos que buscan cubrirse del riesgo precio en el mercado.

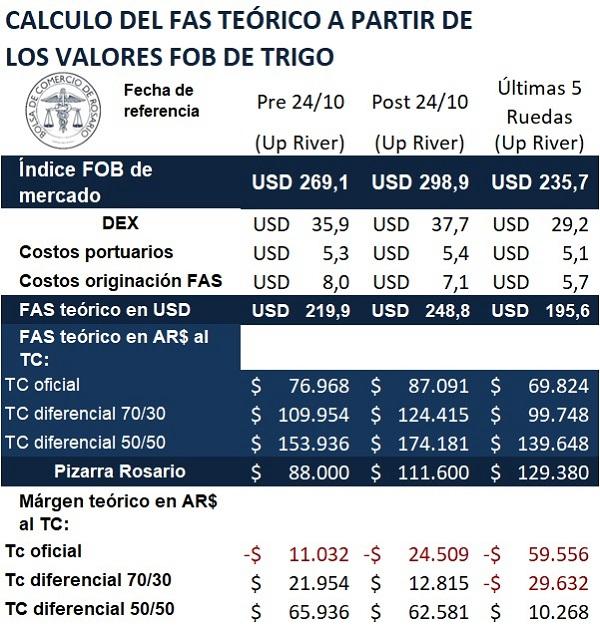

Del lado de la capacidad de pago de la exportación, con la entrada en vigor de cada régimen diferencial de tipo de cambio se observó una notable mejora, que luego se fue diluyendo con el correr de las jornadas, tal como muestra el gráfico adjunto. El primer programa “70/30” vigente desde el 24 de noviembre llevó el margen teórico promedio de la exportación a un promedio de $ 12.800/tn en las primeras ruedas, pasando de mantener un rendimiento por tonelada de -14% previo al Decreto a un saldo positivo de +10%. Sin embargo, con el paso de las jornadas, el margen se fue achicando, producto en parte por una constante caída en las cotizaciones FOB del precio de trigo argentino y en parte por el mismo proceso de negociación del mercado. La dinámica comercial volvió a llevar el margen a terrenos negativos pasando el “veranito” para la exportación.

Te puede interesar

- Pronóstico de lluvias hasta el 16 de diciembre

- El Niño asegura condiciones favorables para la campaña gruesa

- Se confirma nueva resistencia múltiple en malezas

- El trigo sorprende con mejores rindes, la soja marca otro récord y empieza a llover en sectores postergados por “el Niño”

Llegada la semana previa al balotaje, el margen exportador resultaba nuevamente negativo, desacelerando el ritmo comercial. Ya con la prórroga del “tipo de cambio exportador” y la mejora al mix “50/50”, la historia se ha repetido, marcando elevados márgenes para las primeras ruedas.

A la fecha, siguiendo los datos que expone el cuadro a continuación, el diferencial cambiario permite mantener a flote el margen bruto para la exportación de trigo (aunque muy por debajo de los valores que ostentaba hasta hace menos de un mes), en tanto que de discontinuarse el esquema y liquidar a un tipo de cambio oficial la capacidad de pago de la exportación se derrumbaría a terreno negativo, pasando de los actuales +10.268/t promedio de las últimas cinco ruedas a -59.556/t.

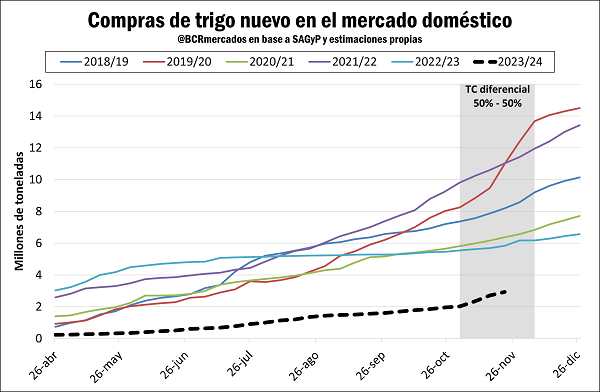

Desde la entrada en vigor de la nueva reglamentación cambiaria el pasado mes de octubre, al momento de escribir este informativo, se han comercializado 1,76 Mt de trigo. De la nueva campaña, teniendo en cuenta los últimos datos disponibles, se habrían comprometido hasta ahora casi 3 Mt del cereal, de las cuales, el 45% se operaron entre los meses de octubre y noviembre.

Poco trigo australiano pero mucho cereal ruso, una ajustada relación stock/consumo vs el trigo barato de Eurasia ¿Qué efecto primará en el mercado?

En Chicago la cotización del trigo está tendiendo a lateralizarse durante las últimas ruedas. Entre subas diarias y toma de ganancias, el contrato con mayor volumen cotiza en torno a los U$D 215/ tn. Ya muy lejos de aquellos precios de julio, tendiendo a normalizarse, ahora el mercado comienza a descontar otro frente complejo para la siguiente campaña.

De caras a la primera caída interanual de la cosecha mundial triguera, luego de 5 campañas ininterrumpidas de aumentos en la producción, el mantenimiento del nivel de demanda dejaría una relación muy ajustada para fines de campaña. La ratio stock/uso sería la más baja en diez temporadas como consecuencia del efecto del año Niño sobre las principales regiones productivas, sumado ello a que los stocks iniciales también se encontrarían por debajo del promedio y con una merma interanual de un uno por ciento, por lo que la oferta total del cereal se vería golpeada de para la 2023/24.

En Australia las precipitaciones no acompañan, registrando niveles de humedad en los suelos en mínimos de seis años para algunas de las principales regiones productivas. La región del sudeste australiano venía acarreando graves problemas de humedad, afectando directamente en los rendimientos del cereal, sin embargo, las fuertes lluvias recientes habrían complejizado más el panorama, impactando en la calidad del trigo y comprometiendo varias toneladas de la cosecha futura.

Frente a un escenario, China se vio obligada a salir a buscar el cereal en otros mercados, ya que el principal país de destino del trigo australiano fue el gigante asiático durante toda la campaña pasada. Según informó en la semana el Departamento de Agricultura de Estados Unidos, los asiáticos habrían comprado casi 200 mil toneladas de trigo en la semana, dando sostén a las cotizaciones.

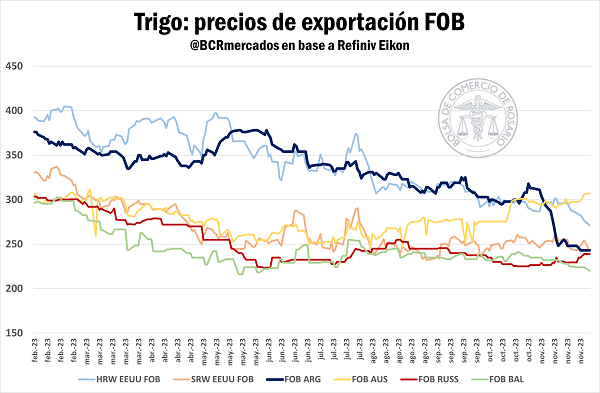

Por su parte, a la espera de otra gran cosecha, el trigo ruso presionaría en la dirección contraria, su alta competitividad en precio le ha permitido aumentar su participación en nuevos mercados, desplazando en parte incluso al trigo argentino en el mercado brasilero.

Las cotizaciones FOB de un selecto grupo de países exportadores muestran una tendencia hacia la convergencia de los “niveles rusos” de precios, inclusive el empalme del trigo argentino marcó una caída abrupta durante las últimas ruedas.

Deberá seguirse de cerca la evolución de la dinámica del mercado, y determinar si la puja entre los factores alcistas y bajistas finalmente confluyen en un mercado tendiente a lateralizarse.

Fuente: Matías Contardi – Emilce Terré BCR