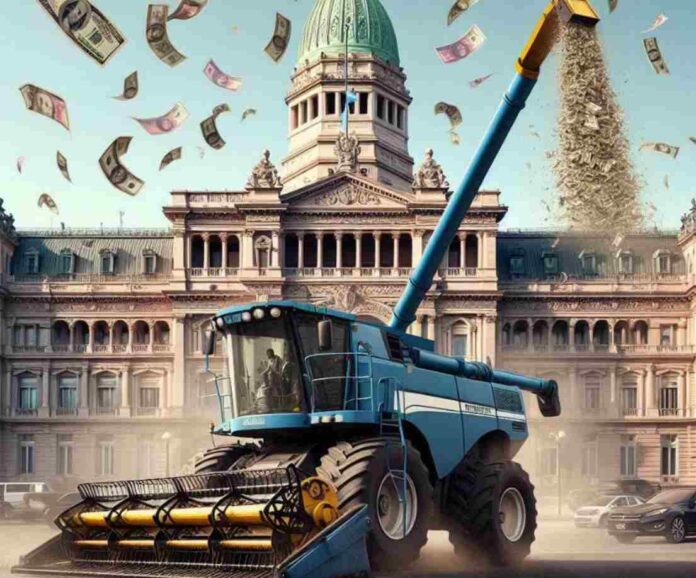

Las retenciones podrían bajar 19%

El Instituto de Estudios de la Fundación Mediterránea (IERAL) ha publicado un informe que evalúa detalladamente el panorama impositivo en Argentina. Este análisis resulta crucial para comprender cómo los tributos, incluyendo las retenciones, pueden continuar ajustándose. A medida que el país enfrenta retos económicos, es fundamental que la política fiscal responda de manera adecuada, y el informe pone de relieve esta necesidad.

El gobierno nacional terminó 2024 con un superávit primario equivalente a 1,8% del PIB y financiero de 0,3%, después de 15 años de déficit fiscal. Por su parte, el conjunto de provincias y CABA habrían terminado el año 2024 con un excedente financiero de alrededor de 1,3% del PIB, el mayor en muchas décadas.

Quiere decir que, aún con una baja calidad inicial del ajuste por el lado del gasto¹, y con algunos reclamos de provincias hacia el gobierno nacional, resultó posible equilibrar las cuentas y evitar una nueva crisis de deuda o explosión inflacionaria. Con la actual distribución de responsabilidades para gastar y recaudar entre Nación y provincias, con la vieja ley de coparticipación y con un gobierno nacional sin gobernadores propios ni mayoría en ninguna de las cámaras legislativas, resultó posible lograr un equilibrio (incluso superávit) fiscal. Ahora ambos niveles de gobierno no deberían tener excusas para mantenerlo, a la vez que mejoran la calidad del ajuste y de las relaciones intergubernamentales.

Se trata de un logro muy relevante, y no menos importantes son los desafíos fiscales y económicos aún existentes para el corto y largo plazo, tras cerca de 3 décadas de imprudencia fiscal y despreocupación por la competitividad de la economía:

- Mejorar la calidad del ajuste por el lado del gasto, recuperando la inversión pública o viabilizando en poco tiempo su financiamiento por vía privada, así como evitando recortes de erogaciones (o logrando acuerdos al respecto) que más probablemente sean revertidas a futuro por decisiones judiciales;

- Dada la existencia de un tipo de cambio real relativamente bajo, que podría resultar en una situación de largo plazo,

mejorar la competitividad por vías no cambiarias, como la disminución de la presión tributaria, eliminando/modificando/sustituyendo los impuestos más distorsivos, una reforma laboral, la desregulación de actividades y la simplificación de los trámites burocráticos. - Aprobar por ley reglas fiscales que garanticen el equilibrio fiscal intertemporal, conformando un fondo anticíclico que, además de morigerar los vaivenes de la economía, genere certidumbre respecto a la consistencia y permanencia de la política fiscal en el tiempo.

Tratándose 2025 de un año electoral, mantener las cuentas fiscales en orden resulta aún más desafiante, especialmente en las provincias, dado que, como la baja en la tasa de inflación nos les genera rédito político directo, estarán interesadas en aumentar la inversión pública o el gasto en personal en un año electoral. Por tal razón, y por las cuentas pendientes existentes en materia de competitividad, se necesita urgente un nuevo acuerdo fiscal entre nación y provincias que, entre otras cosas, le ponga un techo al aumento del gasto en ambos niveles de gobierno entre 2025 y 2027, y asigne el excedente fiscal a la reducción de los impuestos más perjudiciales para el crecimiento económico. En años subsiguientes, el objetivo debería ser también la creación de un fondo anticíclico.

Te puede interesar

- Pronóstico de lluvias hasta el 3 de marzo

- Las retenciones podrían bajar 19%

-

La soja con menos retenciones no está generando más ventas de los productores

-

Guerra comercial: la UE anticipa cambios drásticos para proteger a los productores europeos

-

Ganadería y Pesca simplifica normativa de fertilizantes para fortalecer el sector agroindustrial

- Tensiones en el agro: la rebelión de productores de Córdoba y Santa Fe contra el aumento de impuestos

Pregunta central: ¿Qué margen para bajar impuestos tienen ambos niveles de gobierno si sus erogaciones aumentan no más que la inflación en 2025? Partiendo del superávit alcanzado en 2024, dado que este año se espera una recuperación de la actividad económica, y con ello un aumento de la recaudación por arriba de la inflación, si el gasto no sube más que el IPC, se liberarían recursos para bajar impuestos. Lo anterior, resulta adicional a la posibilidad de sustituir impuestos malos, como Ingresos Brutos, por otros más neutrales, como IVA o Ventas Minoristas, sin perder recaudación con la reforma.

Para responder esa pregunta, aquí se realiza un ejercicio en que se prevé que el PIB e inflación promedio resulten los esperados por el gobierno nacional en 2025 (suba del PIB del 5% e inflación promedio del 35,6%, o del 18% si se mide dic/dic), e inicialmente se supone “como si” el impuesto PAÍS y los Derechos de Exportación (DEX) se mantuvieran en 2025 como era su situación a fines de 2024. Finalmente, se considera que el gobierno nacional termina el año 2025 con equilibrio financiero, mientras que el consolidado de provincias más CABA finalizan el año con un superávit financiero equivalente a la mitad del que podrían obtener en 2025 sin bajar impuestos.

Con los supuestos consignados, la recaudación nacional podría aumentar un 44,6% en 2025, versus una inflación promedio del 35,6%. Con la regla fiscal propuesta, el gasto total no debería aumentar más que la inflación, lo cual implicaría una suba del 51,3% en el gasto que aumenta automáticamente con el IPC y del 28,4% en el resto de las erogaciones (variación real del 11,6% y -5,3%, respectivamente).

Así las cosas, en 2025 el superávit financiero nacional aumentaría a 1,3% del PIB, que estaría disponible para bajar impuestos. Dado que para 2025 ya están vigentes la eliminación de PAÍS y una baja parcial y transitoria de DEX, que insume 0,8% del PIB, con los supuestos planteados quedaría la posibilidad de una reducción adicional de impuestos por 0,5% del PIB, que permitiría disminuir, por ejemplo, un 19% de los DEX y del impuesto a los débitos y créditos bancarios (IDCB).

En cambio, si no se estuviera dispuesto a una nueva caída real en las erogaciones no automáticos en 2025 (gasto en personal, subsidios en energía y transporte, algunos planes sociales, inversión pública, transferencias discrecionales a provincias, etc.), en este escenario se eliminaría la posibilidad de aprobar nuevas reducciones de impuestos nacionales en 2025, además de lo ya ocurrido para PAIS y DEX.

Con relación a las provincias, se estima que sus ingresos totales podrían aumentar un 42,1% nominal durante 2025, de modo que, si sus erogaciones aumentaran no más que la inflación, alcanzarían un superávit financiero del 1,9% del PIB. Si dedicasen la mitad del excedente a bajar impuestos, podrían reducir hasta un 22% el impuesto sobre los Ingresos Brutos y de Sellos.

Resulta claro, con dichas estimaciones, que si bien no resulta política ni socialmente posible ajustar el gasto nacional y provincial en 2025 cen la medida que ya ocurrió con el shock de 2024, sí podría aplicarse una regla fiscal acordada por ambos niveles de gobierno (y provincias sumando a municipios) para que desde 2025 y hasta 2027, el gasto público no aumente más que la inflación. Si en ese lapso la economía crece, esta estrategia liberaría todos los años recursos para bajar impuestos distorsivos y, además, conformar un fondo anticíclico.

Fuente: IERAL – Fundación Mediterránea