Los fondos de inversión siguen apostando a la suba, sosteniendo posiciones compradas, ampliamente en maíz, bastante en soja y en continuos volúmenes de contratos comprados en trigo. Argentina, en su contexto económico, orienta hacia la misma dirección. Hay que permanecer comprados y si vendemos, que sea para destinar la venta rápidamente a una compra. Significa que deben reforzarse los criterios de compra e inversión para la toma de decisiones.

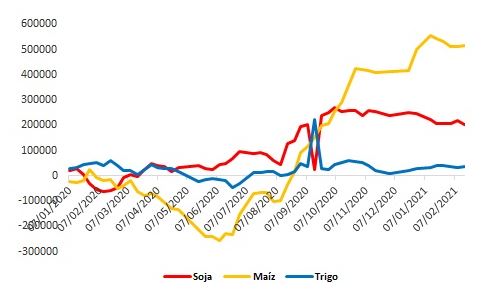

En el gráfico puede verse el resultado entre contratos comprados y vendidos en el mercado de Chicago desde principios de 2020 hasta hoy, y como las líneas de soja, trigo y maíz han permanecido por encima de cero desde agosto 2020 hasta ahora. Es decir que, los volúmenes de contratos comprados han sido mayores a los vendidos, apostando a vender más adelante a mayor precio, obteniendo ganancias por diferencia entre compra y venta.

Fuente: Elaboración propia en base a datos de la Comisión de Comercio de Futuros (CFTC).

Si pasamos al mercado local de granos, enfocando las ventas físicas 20/21 con precio hasta la fecha, tenemos 3,8 millones de toneladas de soja, 13,2 MM TN de maíz y 8,4 MM TN de trigo.

Veamos el volumen de granos operados en el Mercado a Término MATBA-Rofex. Desde que iniciaron las cotizaciones de las posiciones futuras 20/21, tenemos que hasta la fecha se han operado 8 millones de toneladas de soja, 6,8 MM TN de maíz y 3,9 MM TN de trigo 20/21.

Sumamos volumen operado en el mercado físico y a término y tenemos un total de 11,8 MM TN de soja, 20 MM TN de maíz y 12,3 MM TN de trigo operadas y/o con coberturas de precios, lo que representa casi 25% de 48 MM TN de soja 20/21 estimadas a cosechar, 44% de 45 MM TN de maíz y 72% de 17 MM TN de trigo.

Tomando un modelo productivo representativo para zona núcleo, se considera un protagonismo del costo de insumos para implantación de 18% en soja, 25% en maíz y 40% en trigo para la campaña 21/22, vemos que las proporciones de cosecha 20/21 vendidas con precio y/o coberturas de futuros, superan el costo de insumos para la campaña siguiente. Posiblemente algunas agro empresas hayan tomado decisiones de venta para afrontar costos de la presente campaña y cerrar costos de la siguiente, y otros no hayan tomado posición de precios, suponiendo que los actuales precios se sostendrán aún en plena cosecha.

Veamos el comportamiento de los precios Pizarra Rosario las últimas dos campañas y lo que va de la presente.

MÁS INFORMACIÓN AGROPECUARIA CLIQUEÁ AQUí

Fuente: Elaboración propia en base a datos diarios de BCR y cotización Dólar mayorista BN.

En soja, los mínimos locales se dieron a mayo los últimos dos años, y vemos que hay un rumbo similar para la presente, dado que los mayores precios se dieron entre noviembre y enero, para iniciar un camino a la baja en el corto plazo. El futuro mayo 21 tuvo un comportamiento similar, con sus máximos a enero 21.

En maíz, los mínimos en pizarra en 2020 se dieron entre abril y agosto, y, al igual que en soja, vemos los máximos en enero 21, con sostén en torno a U$S 200/TN después de esa fecha, tanto para el disponible como para el maíz abril, mientras julio se sostiene en torno a U$S 190/TN.

El trigo, cereal de invierno, tuvo diferente comportamiento en las últimas campañas, pero con precios sostenidos en niveles por encima de U$S 160/TN, y por encima de U$S 200/TN desde octubre 2020 hasta ahora.

Volviendo a soja y maíz, los granos próximos a cosechar, vemos que en la presente podrían también ocurrir bajas abruptas a cosecha, lo que se traduce en que el rendimiento actual de cada tonelada, a través de ventas forwards o coberturas de precios futuros, podría ser superador al de plena cosecha. El problema no es la posible baja de precios, si consideramos que seguiremos en un camino de precios altos, con más oportunidad de subas en post cosecha, el problema es la necesidad de afrontar compromisos a cosecha, y no haber hecho coberturas de precios previamente.

Conclusiones: Las decisiones de vender o no vender, cubrir o no cubrir, están ligadas a compromisos a cerrar, inversiones a analizar, que permitan aprovechar buenos precios de los granos y traduzca cada tonelada vendida en compras que nos posiciones nuevamente comprados, en un mercado sostenido al alza.

Estar comprados es cancelar costos de insumos, invertir en maquinaria, compra de tierra, etc., conocemos que a una venta le debe seguir una compra, por tanto, si preguntamos si vendemos o no, la respuesta es, voy a cancelar pagos, cerrar precios, acotar costos financieros, invertir en ampliar escala, etc., de esa forma, si vemos que soja, maíz y trigo siguen comprados por los fondos de inversión, las agro empresas también seguirán compradas apostando a producir más y mejor.

El ingreso bruto logrado con el volumen de cosecha, se completa en cada venta o cobertura, cuando se le pone precio, y la renta de cada campaña se completa con todos los costos (comerciales, financieros e impositivos) pagos. Lograr renta suficiente y superadora, para ser competitivo y sustentable en el tiempo, depende de la relación entre compras y ventas. Si la renta 20/21 resulta superadora, la pregunta a responder es ¿cuál será el destino de esa renta? con un horizonte más allá de la campaña siguiente, cuando los precios vuelvan a niveles inferiores, necesitaremos disponer de herramientas para afrontar bajas de precios y/o subas de costos. Estar comprado es apostar a la suba, no solo de precios, sino de una actividad que seguiremos desarrollando en el corto, mediano y largo plazo.

Fuente: INTA por Marianela Sabrina De Emilio