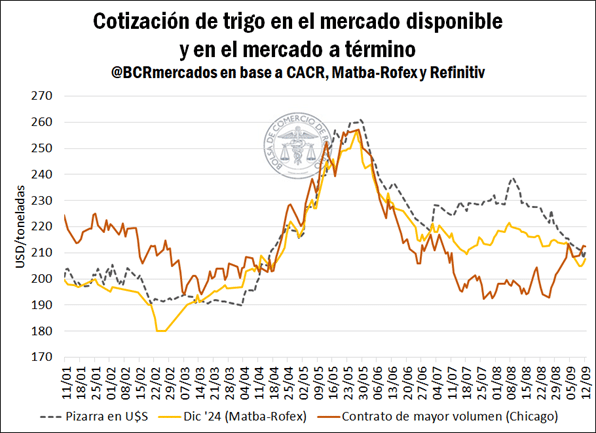

La incertidumbre sobre la cosecha rusa y la coyuntura en el mercado ucraniano le dieron respiro a los precios del trigo en Chicago, que mostraron una leve recuperación en el último mes. Aun así, el contrato de trigo diciembre en Matba-Rofex no se recupera.

1- A pesar de la incipiente recuperación de las cotizaciones del trigo en Chicago, el mercado a término local no siguió la tendencia.

En el mercado internacional de trigo, durante la última semana la mirada se centró en el nuevo informe mensual de estimaciones que publicó el jueves el Departamento de Agricultura de los Estados Unidos (USDA, por sus siglas en inglés). Entre las mayores novedades, se destaca un recorte en la producción y las exportaciones de trigo de la Unión Europea, que reflejan las adversidades climáticas que enfrentaron las cosechas de los países del bloque económico, principalmente Francia y Alemania. En contraste, el organismo gubernamental estadounidense ajustó al alza su estimación de producción y exportaciones de trigo de Ucrania y Australia, así como los stocks iniciales y las exportaciones de Canadá, que ayudarían a compensar el deterioro de la cosecha europea.

En este marco, el contrato de trigo de mayor volumen operado en el Mercado de Chicago se posicionó nuevamente al alza entre semanas, finalizando este jueves a un precio de referencia de USD 212,6/t, a medida que la presión de cosecha del hemisferio norte comienza a ceder. Adicionalmente, si bien las exportaciones de trigo provenientes de la región del Mar Negro continúan competitivas, aún persisten dudas acerca de la producción final de Rusia, en tanto la situación coyuntural en Ucrania genera preocupación por una posible escasez de oferta.

Por un lado, la consultora rusa IKAR recortó esta semana su estimación de producción nacional de trigo de Rusia a 82,2 Mt, desde 83,8 Mt, debido a las condiciones climáticas desfavorables que atravesó la cosecha. Por su parte, respecto de Ucrania, se prevé que los precios del trigo, tanto en el mercado local como en el de exportación, podrían registrar subas en las próximas semanas debido a una caída en los niveles de stocks. Se estima que al 1° de septiembre, las existencias del cereal en este país se posicionaron en 18,7 Mt, por detrás del promedio de 20 Mt para esta altura del año.

Adicionalmente, las asociaciones agrícolas y el gobierno ucraniano acordaron en las últimas semanas que las exportaciones del cereal no deberían superar 16,2 Mt en toda la campaña, cuando en el promedio de los últimos cinco ciclos comerciales este país anotó exportaciones por 18 Mt. Sumado a ello, los molineros reclaman que podrían enfrentarse a una falta de harina de alta calidad si las exportaciones de trigo para molienda siguen creciendo, por lo que las autoridades del país afirman que podrían implementar mayores restricciones a las ventas externas para evitar tal inconveniente.

No conforme con ello, hacia finales de agosto, el Gabinete de Ministros de Ucrania determinó la fijación de precios mínimos de exportación para ciertos commodities, entre ellos el trigo. De acuerdo con la resolución, que se espera que entre en vigencia a principios de noviembre, se prohíben las exportaciones del cereal cuando el precio contractual sea inferior al precio mínimo de exportación establecido por el Ministerio de Política Agraria y Alimentación de Ucrania. De esta manera, el mercado empieza a descontar una merma en las exportaciones de la región, y la presión en las cotizaciones comienza a limitarse.

A pesar de esto, las cotizaciones de trigo en el mercado a término local parecen haber ignorado estos fundamentos, dadas las condiciones observadas para la campaña nacional a comenzar en diciembre. Este miércoles, GEA-BCR publicó un nuevo informe de estimación mensual nacional, y si bien se destacó que la falta de lluvias podría afectar la producción de trigo de la nueva campaña, con el 30% de los lotes sembrados en condiciones regulares a malas, la proyección de cosecha triguera para 2024/25 aún se mantiene elevada, en 20,5 Mt. Este volumen de producción representaría un incremento del 41% en relación con la campaña actual, y del 77% respecto a la cosecha 2022/23, ambas afectadas por un período de tres años consecutivos de lluvias por debajo de la media.

En este sentido, el mercado comienza a descontar una mayor producción del cereal y la presión se advierte en los precios del trigo a cosecha, que se han mostrado a la baja en el mercado a término local, incluso a contramano de lo acontecido en Chicago. Así, el contrato de trigo diciembre en Matba-Rofex retrocedió un 5% durante el último mes, en tanto el contrato de mayor volumen operado en el mercado de Chicago mostró un avance del 8% en el mismo período.

De igual manera, en un mercado físico de granos con un discreto dinamismo comercial por trigo, la cotización del precio pizarra mostró una caída incluso en pesos. Habiendo alcanzado un valor máximo de $ 249.000/t hacia fines de mayo pasado, de la mano de un rally de precios internacionales, este jueves el cereal se posicionó en $ 214.000/t, advirtiendo una caída del 9% respecto de la cotización de $ 235.000/t que registraba un mes atrás.

2- A menos de tres meses de que finalice la campaña, se comercializó el 65% de la oferta total de trigo en el mercado local.

En lo que respecta a la campaña en curso, faltando menos de tres meses para finalizar el ciclo 2023/24, los datos de la Secretaría de Agricultura, Ganadería y Pesca (SAGyP) advierten que al 4 de septiembre se comercializaron 12,2 Mt de trigo en el mercado local. Este volumen equivale a compras por el 65% de una oferta total de 18,9 Mt, marcadamente por detrás del 84% promedio observado para igual fecha de los últimos cinco años.

Te puede interesar

- Pronóstico de lluvias hasta el 23 de septiembre

- Impuestazo: nuevo conflicto entre Kicillof y el campo

- Trigo: una campaña de bajo nivel exportador

- Se puede perder una suma millonaria de dólares que vendrían del campo

- El potencial de la colza en la Argentina: un cultivo en crecimiento

- Nuevo aumento salarial para el trabajador rural

Analizando las compras por sectores, se advierte que la industria (sector molinero) adquirió 4,1 Mt de trigo de la actual campaña, volumen que se muestra completamente alineado con el promedio de años anteriores, en tanto en el sector exportador, las compras ascienden a 8,1 Mt, cuando el promedio arroja que para esta altura del año las compras suelen totalizar 13 Mt. Si bien las menores ventas responden en parte a una oferta total inferior al promedio, en términos relativos la exportación lleva comprado el 43% de la oferta total, mientras el promedio suele ser del 64%.

Con una comercialización que avanza relativamente más lenta que años anteriores, se advierte que los stocks comerciales de trigo son abundantes para el momento del año. Según lo informado por SAGyP, la existencia física del cereal en plantas de acopio, industria y exportación al 1° de septiembre se ubicaban en 3,8 Mt, un 15% más que lo registrado hace un año, cuando la campaña finalizó con el mayor volumen de stocks en ocho años. De hecho, el volumen de existencias comerciales a principios de este mes es el tercero más elevado para igual fecha en la última década.

De continuar la tendencia, la campaña 2023/24 podría finalizar nuevamente con cuantiosos stocks de trigo, similar a la campaña previa, aún a pesar de haber registrado dos ciclos consecutivos de producción por debajo de la media. En este sentido, se avizora un empalme de cosechas más relajado.

Fuente: Belén Maldonado – Emilce Terré BCR