El complejo de soja de Argentina se sustenta en buena medida en una industria de reconocida importancia a nivel internacional. La faceta industrial dentro del entramado productivo de la soja lleva a nuestro país a ser el principal exportador de harinas y aceites de esta oleaginosa, al tiempo que contribuye enormemente en la generación de divisas dentro de la balanza comercial argentina. Por ello, el nivel de procesamiento o crushing local adquiere una notoria relevancia a la hora de evaluar el desempeño del sector.

Con el dato de molienda de diciembre de 2021, publicado el viernes 21 de enero, se cierra el año calendario de mayor procesamiento a nivel local desde 2016. En este sentido, en el último mes del año pasado se procesaron 2,95 Mt de soja, alcanzando un total de 42,4 Mt para el acumulado anual. Este registro supera al año previo en un 17,7%, luego de que en el 2020 el crushing fuera de 35,1 Mt debido a la pandemia de COVID-19 y el consecuente impacto social y económico que implicó. Luego, con la parcial normalización de las condiciones laborales, una buena campaña en cuanto a producción de soja durante la cosecha 2020/21 y el aumento que se dio en el valor de los commodities a nivel internacional se presentó un contexto propicio para el procesamiento de la soja. De esta forma, se cierra el mejor año calendario de molienda de soja desde el récord histórico que se tuvo en el 2016, cuando la molienda anual fue de 44,5 Mt.

Tal como se menciona, la cifra corresponde al año calendario. Si se analizan las cifras de procesamiento, mientras que de un año calendario al otro la industrialización aumenta en 6,4 Mt, de una campaña comercial a la otra la cifra sólo crece en 1,7 Mt. En este caso, la menor oferta total (similar volumen de soja importada pero menor producción nacional) resulta parcialmente compensada por una menor salida de soja exportada como materia prima sin procesar.

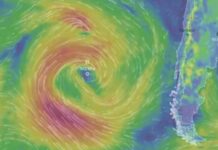

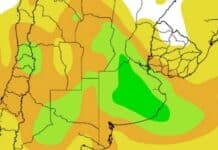

Por otro lado, de cara a la próxima campaña comercial, la situación actual mantiene cierto nivel de incertidumbre debido la sequía que se dio entre diciembre y enero. Las estimaciones de los resultados productivos del sector primario del complejo de la soja tuvieron recortes en las últimas semanas debido a la falta de lluvias. No obstante, en las últimas jornadas las precipitaciones se hicieron presentes en una buena porción de la región centro de la Pampa Húmeda, dándole un respiro a una parte de los cultivos de verano. Los principales beneficiados en este cuadro son la soja de segunda y el maíz tardío, cuyos rindes aún están por definirse y este incremento de humedad les ha dado un refuerzo vital para continuar en la carrera productiva. Por el contrario, a pesar de estas precipitaciones, se estima que es baja la probabilidad de que se generen cambios en los panoramas de la soja de primera y del maíz temprano. En este sentido, se estima que una proporción cercana a la mitad de cereal de cosecha temprana presentan condiciones entre malas y regulares, con rindes que se encontrarán entre 40 y 60 qq/ha, mientras que un 40% tendría un buen rinde promedio cercano al rango de 80 a 90 qq/ha y sólo el 10% de la superficie sembrada superaría dichos volúmenes. Por su parte, la soja de primera también presentaría un estado entre regular y malo elevado, acercándose al 30% del territorio sembrado con la oleaginosa sin cultivo invernal antecesor, estimándose pérdidas que rondan entre el 10% y el 50% dependiendo de la condición de estos cultivos. Con este panorama se encuentran el mercado local, aún a la espera de nuevas lluvias que aseguren los rendimientos de los cultivos más tardíos y de segunda.

Por otra parte, esta fuerte caída registrada en las proyecciones productivas del maíz generó indirectamente un incremento en la proporción del cereal de la campaña 2021/22 comercializada. En este sentido, al pasarse de una estimación de 56 Mt (en diciembre) a las 48 Mt que se prevén actualmente, la oferta del cereal se reduce frente a los compromisos ya pactados, por lo que implica un estrechamiento de la capacidad de abastecimiento del mercado del maíz. En este sentido, actualmente se llevan comercializadas 14,6 Mt de la próxima cosecha del cereal, representando actualmente el 30,5% de la producción nacional. Si las proyecciones se hubiesen mantenido constantes esto representaría una comercialización equivalente al 26,1% del ciclo 2021/22. Tanto el tonelaje en términos absolutos, como en relación a la producción se encuentran en niveles elevados en comparación a lo sucedido en los últimos años. El promedio de las últimas 5 campañas resulta en compromisos equivalentes a 10,3 Mt, mientras que representarían el 22,1% de la producción promedio de dicho período, por lo cual, la cosecha 2021/22 se encuentra casi 4,3 Mt por encima del promedio y en 8,4 puntos porcentuales como proporción de sus estimaciones productivas.

Al mismo tiempo, la evolución de las compras locales se diferencia notoriamente del volumen de Declaraciones Juradas de Ventas al Exterior (DJVE) aprobadas por el Ministerio de Agricultura, Ganadería y Pesca (MAGyP), puesto que los compromisos externos alcanzan a más de 22,5 Mt del período que comenzará en marzo de 2022, al tiempo que sólo se ha cubierto la mitad de estos compromisos en el mercado local. Teniendo en cuenta que los cupos de exportación establecidos por el Estado Nacional son de 25 Mt para el próximo ciclo, esto resulta en que aún existe la posibilidad de generar declaraciones por 2,5 Mt de toneladas más, aunque este tonelaje se encuentre muy por debajo de las estimaciones preliminares de exportación de la cosecha 2021/22.

Lee también

PRONÓSTICO CLIMÁTICO TRIMESTRAL

Contexto internacional:

Por un lado, la tensión militar que se está dando en la región del Mar Negro, más precisamente entre Ucrania y Rusia, generan incertidumbre en el mercado de internacional de commodities agrícolas. Esto es consecuencia de la importancia de la producción cerealera de la región ya que, Ucrania y Rusia representan el 16% y el 2% de las exportaciones mundiales del maíz, respectivamente. Además, el tonelaje remitido al exterior ha ido incrementándose de la mano de un comercio internacional cada vez más voluminoso. En este sentido, se espera que en el ciclo 2021/22 se exporten mundialmente 204 Mt, superando al previo récord de 183 Mt que se dio en la campaña 2018/19. Si bien la región productiva se encuentra alejada del territorio donde se da la tensión, podrían darse complicaciones logísticas debido a la zona de influencia del conflicto y la ubicación de los principales puertos exportadores de este territorio.

Por otra parte, el mercado del petróleo también ha ido apuntalando las cotizaciones internacionales del cereal en las últimas jornadas. Esto es así debido a que el cereal se utiliza como insumo para la producción de etanol y, consecuentemente, al encontrarse dentro del mercado de los combustibles, sus cotizaciones se ven influenciadas por el mercado petrolero. Durante esta última semana, el barril de petróleo cotizó a US$ 87,4/barril, implicando una suba del 59,7% respecto al valor que se tenía un año atrás (US$ 52,2/barril), mientras que resulta en la máxima cotización desde el año 2014. Asimismo, la soja también se vio afectada por estos movimientos alcistas en el mercado del petróleo, por la producción de biodiesel a base de aceite de soja.

Al mismo tiempo, las restricciones a las exportaciones de aceite de palma que impondría Indonesia también empujaron al alza al aceite de soja en las últimas ruedas. En este sentido, estos bienes provenientes del crushing de oleaginosas se comportan como bienes sustitutos y sus variaciones de cotizaciones se traducen parcialmente en cambios en los valores del otro. De esta forma, en las últimas ruedas se presentaron noticias sobre la imposición de límites a las exportaciones del país insular, con el fin de abastecer más fluidamente al mercado interno, lo cual podría generar mayores incrementos en el mercado de la soja.