Atado a la escasez de oferta local de trigo para lo que resta de la campaña comercial y necesidades de la demanda para abastecimiento de la industria local, el trigo Cámara volvió a cotizar a mediados de esta semana por encima de los US$ 190/t. A pesar de ello, el trigo cierra la semana en baja para el trigo en Rosario ya que la exportación se encuentra abastecida restando presión a la demanda.

Si bien restan las últimas dos semanas del mes, los embarques de mayo han quedado por debajo de los anotados en mayo de años anteriores después del fuerte flujo de mercadería al exterior que se observó a comienzos de la campaña. Se estima que hasta noviembre el ritmo de embarques compense los resultados del primer trimestre manteniendo un volumen más bajo y estable.

Las ventas externas ya comprometidas de trigo alcanzan los 8,7 Mt, de acuerdo a las declaraciones juradas presentadas por el sector, en línea con los embarques totales, cuando se suman los puertos de la provincia de Buenos Aires. Sin embargo, el sector exportador ya lleva compradas 11,2 millones de toneladas de trigo, por lo que cuenta de un stock suficiente para hacer frente a las necesidades de embarques en las semanas venideras atando un potencial repunte de la demanda de la exportación en el mercado a las nuevas ventas que puedan aparecer. En el mercado doméstico, el precio de referencia de la Cámara Arbitral de Cereales de la BCR para el trigo perdió US$ 2,6/t en la semana (jueves contra jueves). El cereal tuvo su mejor Precio Pizarra a inicios de la semana, superando los US$ 190/t. El valor cámara para el jueves 16 de mayo fue de $ 8.250/t, equivalente a US$ 185/t.

Respecto a la nueva campaña 2019/20, de momento los exportadores se han hecho con algo más de un millón de toneladas de trigo nuevo al mismo tiempo que anotaron ventas por 815.000 toneladas, en ambos casos un récord histórico para esta altura del año. En el Mercado Físico de Granos rosarino, en la semana se notó un mayor interés de la demanda sumándose nuevos compradores y subiendo las ofertas hasta el rango de US$ 155/t a US$ 160/t. El abanico de entregas ya va más allá de las descargas en diciembre y enero para estirarse hasta febrero/marzo, dando señales de activación en el segmento.

En los campos, en tanto, las sembradoras están en línea de largada para emprender lo que se supone será la superficie más alta de trigo de los últimos 18 años. Con una estimación de 6,8 millones de hectáreas implantadas, bajo condiciones normales, ello permite proyectar una cosecha en el rango de los 21 a 22 millones de toneladas, el mayor registro en la historia de nuestro país.

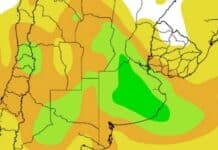

El mapa de humedad del suelo revela patrones bien diferenciados para distintas zonas del país. Gran parte de la provincia de Buenos Aires, que típicamente origina más del 40% del cereal en Argentina, presenta suelos excesivamente secos actualmente. El extremo sur de la provincia de Santa Fe, donde se concentra el mayor volumen de producción triguera en la provincia, muestra condiciones similares con suelos muy secos que distan del óptimo requerido por el cultivo de invierno. El territorio cordobés, en contraste, cuenta con mejores reservas hídricas que resultan en calificaciones de humedad de normales a húmedas en prácticamente la totalidad de la provincia. Córdoba y Santa Fe aportan alrededor del 30% y el 15%, respectivamente.

El pronóstico meteorológico prevé un retorno de las lluvias sobre la región pampeana a partir del sábado. Se esperan lluvias de cierta importancia sobre el sudeste bonaerense que podrían tener un impacto positivo en las reservas de humedad de la zona, aunque no se proyecta que estas precipitaciones representen montos significativos.

¿Qué mercado le espera al trigo argentino en la campaña 2019/20?

A escala mundial, se proyecta una recuperación del 4% en la producción de trigo en la campaña 2019/20. De acuerdo a estimaciones del Consejo Internacional de Granos (CIG), el volumen producido alcanzaría 762 millones de toneladas. Por el lado de la demanda, ésta aumentaría un 1,5% a 752 Mt, impulsada por un crecimiento en el uso forrajero y alimenticio en el mundo. Es de esperar, entonces, que el ciclo culmine con mayores stocks de trigo que alcanzarían 274 Mt, por encima de la campaña anterior aun cuando se haya partido de menores stocks iniciales. Es decir, el efecto de la recuperación productiva 2019/20 pesa más que el aumento de la demanda y los menores stocks a inicios de campaña.

Como cada año, los productores del hemisferio norte son los primeros en iniciar el ciclo triguero. Su producción y posibilidad de colocación de mercadería determina, en gran medida, el escenario para el resto del ciclo comercial. Con el trigo de invierno desarrollándose en condiciones muy favorables en aquellos países, se proyecta una recuperación productiva particularmente importante en Rusia, la Unión Europea, Ucrania y Canadá.

El trigo ruso se encamina hacia una campaña de 79,5 Mt, luego de que el CIG alzara sus rindes proyectados para el trigo de invierno en este país. Con este resultado, la producción en el país euroasiático se incrementaría un 11% respecto de la campaña anterior. En Ucrania, las lluvias recientes lograron revertir las condiciones secas que ponían en riesgo los rindes. Gracias a esta mejora climática las estimaciones del CIG subieron un 10% hasta 27,5 Mt. Kazajistán, el tercer país en importancia triguera de la región, vería recortada su producción en un 7% respecto de la campaña 2018/19, obteniendo 14 Mt. A nivel agregado, la producción en la Región del Mar Negro incrementaría un 14%.

En cuanto a las exportaciones regionales, éstas no presentarían prácticamente variaciones. La Federación Rusa, se impondría por tercera campaña consecutiva como el principal exportador de trigo del mundo con 35 Mt.

En el norte europeo, las plantaciones de trigo de invierno se encuentran en buenas condiciones aunque se necesitan lluvias en Francia, Alemania y Polonia para completar el desarrollo óptimo del cereal. Francia, Alemania y Polonia son los tres principales productores de Europa; según datos de CIG, el trigo francés se incrementará un 3%, el alemán un 21% y el polaco se mantendrá estable. Mientras tanto, en Hungría y España, el cultivo atraviesa las dificultades debido a una sequía muy severa. No obstante ello, la cosecha en la Unión Europea se estima un 7% por encima del ciclo pasado, en 149 Mt. En la campaña 2019/20 la Unión Europea podría exportar 23 Mt a partir de la mayor cosecha esperada.

En el continente americano, los agricultores de Canadá tienen fuertes incentivos a aumentar la producción de trigo. La buena rentabilidad del cereal y la incertidumbre acerca de las exportaciones de canola a China, se espera que impulsen la siembra de trigo de primavera en el país. La campaña 2019/20 totalizaría 33,1 Mt, un 4% más que el ciclo anterior. Las exportaciones canadienses proyectadas van en dirección contraria, ya que se espera una contracción de 2,2% respecto de 2018/19.

En Estados Unidos, el sondeo de calidad del USDA alimenta las perspectivas de grandes rindes para el trigo de invierno. Esta semana, se informó que el 64% del trigo de invierno presentaba condiciones buenas/excelentes, muy por encima del 36% del ciclo anterior. Los excelentes rindes esperados para el trigo de invierno no podrán contrarrestar la caída en área sembrada a inicios de la campaña. Según datos del USDA, el área sembrada por los farmers en la campaña es el más bajo desde al menos 1919, y un 4% menor al de la campaña pasada. El volumen de producción tendría una caída interanual del 2% según datos del CIG. Los despachos de Estados Unidos totalizarían 27,1 Mt, por debajo de los de la campaña anterior.

En el hemisferio sur, si bien la campaña recién empieza para los productores argentinos y australianos, se espera un aumento en la cosecha de ambos países. Siguiendo las cifras del CIG, Argentina aumentaría su producto en un 1%, y las exportaciones se mantendrían sin variaciones respecto del ciclo anterior.

La campaña de Australia merece especial atención ya que el país se enfrenta a su tercera sequía consecutiva. Los productores ya comenzaron allí las siembras de trigo, algunos beneficiados por débiles lluvias locales, otros siembran en terrenos secos y hay quienes esperan por la lluvia para que poder plantar. Lo cierto es que, si bien fuentes oficiales auguraron una recuperación productiva del 40%, algunas consultoras privadas no son tan optimistas ya que las lluvias esperadas no llegan.

Australia, que es tradicionalmente el cuarto exportador de trigo del mundo, perdió importantes mercados como consecuencia de la sequía. La mayoría de estos mercados, entre ellos Indonesia que es el segundo mayor comprador de trigo, sustituyó el trigo australiano por el originado en la región del Mar Negro.

Además, esta semana se conoció que Australia importaría trigo por primera vez en 12 años, lo que grafica la crítica situación productiva australiana. La importación de trigo canadiense fue confirmada por el Departamento de Agricultura australiano el martes, siendo la primera operación de este tipo desde 2007. En aquel año, el país de Oceanía también había sufrido una devastadora sequía en contexto de El Niño.

Concentrando la atención sobre los principales exportadores globales, los stocks finales en estos países se incrementarían un 5,1%.

Fuente: Desiré Sigaudo-Emilse Terré BCR