Se presentan las estimaciones y proyecciones de la Dirección de Informaciones y Estudios Económicos de la Bolsa de Comercio de Rosario para la oferta y demanda de soja en Argentina, con especial énfasis en la campaña 2017/18 que dará inicio formal el 1ro de abril. En términos generales, se prevé una caída en la oferta y un aumento del uso que ajustarán el stock final un 40% respecto al año anterior.

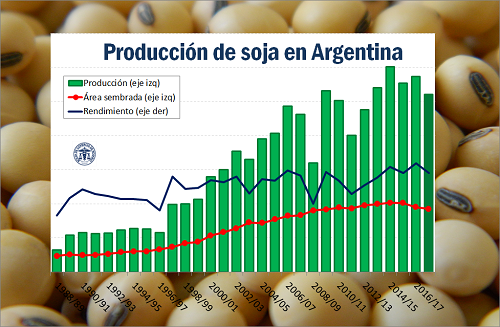

Las primeras estimaciones para el Balance de Oferta y Demanda de soja argentina correspondiente a la campaña 2017/18 parten de una merma del 3% en el área sembrada respecto al ciclo anterior, quedando en 18,5 millones de hectáreas. Si bien las intenciones de siembra iniciales eran algo superiores, en torno a los 18,8 Mha, la falta de lluvias adecuadas en gran parte de la zona productiva argentina ha forzado a abandonar 300.000 hectáreas. La leve caída en el área sembrada se ha debido fundamentalmente a una mejora en el margen relativo del maíz, producto que compite con la soja en los planteos productivos argentinos, y a las necesidades de rotación de cultivos para potenciar la productividad de los suelos.

Sin embargo, el efecto dañino del déficit de humedad no se limita a la menor área sembrada, sino que la emergencia de plántulas en estas condiciones han forzado ya a descontar rinde potencial a la nueva campaña. Se descarta así la posibilidad de repetir los rindes récord del 2017, y las proyecciones de producción se basan hoy en una previsión de rinde promedio (en torno a los 29 quintales por hectáreas) en desmedro de una proyección tendencial (que arrojaría 33,3 qq/ha).

Bajo estos supuestos, la producción de la nueva campaña 2017/18 ascendería a 52 millones de toneladas, un 9% por debajo del año anterior y un 8% por debajo del promedio de los últimos cinco años. Además, vale destacar que los 52 Mt resulta el menor volumen de producción del último lustro.

Compensando parcialmente la menor producción de la campaña 2017/18, los stocks iniciales para el nuevo ciclo alcanzarían estimativamente los 12,5 millones de toneladas, 3 Mt por encima de los inventarios iniciales en la anterior campaña 2016/17. Pese a ello, la oferta total sumaría 66,5 millones de toneladas, dos millones menos que el ciclo precedente aunque aún el tercer registro más alto de la historia.

Del lado de la demanda, se espera que a medida que avance el programa de reducción de alícuotas a los derechos de exportación de poroto y subproductos, el nuevo marco de política comercial argentino motorice el nivel de actividad de la cadena sojera. Así, incluso aunque no se alcance el año próximo a repetir el récord de procesamiento de soja de la campaña 2014/15, la industrialización de poroto para la producción de harina, aceite, biodiesel, lecitina o glicerina entre otros subproductos suba a 44 millones de toneladas, un 2% por encima del año anterior.

Respecto a lo que hace al uso doméstico de poroto de soja para semilla, producción de balanceados y otros, se estima que la mejora en la rentabilidad relativa de la soja redunde en una recuperación del área sembrada para la campaña subsiguiente 2018/19, demandando un mayor uso de poroto como semilla. En tanto los indicadores claves en diversas ramas de la actividad ganadera sugieren que ésta podrá dar sostén al consumo de soja para producción de alimentos forrajeros y el rubro semilla, balanceados y otros absorbería otros 4,8 millones de toneladas.

En relación a las exportaciones de poroto de soja, estimamos una recuperación del volumen despachado, aunque a niveles alejados de los récords históricos frente a la priorización del sector a agregar valor al grano, para embarcar aceite, pellets, expellets, y otros subproductos. Así, prevemos exportaciones totales por 9 millones de toneladas, casi un millón más que en el ciclo 2016/17 pero muy por debajo del máximo de 13,3 millones alcanzado en la campaña 2009/10.

Sumando la demanda externa y la absorción interna, se arriba a una previsión de demanda total de poroto de soja en la campaña 2017/18 de 57,8 millones de toneladas, 1,8 MT más que la campaña anterior y el segundo mayor volumen de la historia.

En el segundo gráfico puede observarse que en la campaña que estamos por finalizar la oferta total había aumentado, mientras que la demanda se morigeró. Para el próximo ciclo se espera que esta tendencia se revierta, y la demanda aumente pese a la caída de la oferta.

El resultado de tal comportamiento será un ajuste del nivel de stocks con el que se cerraría la campaña 2017/18. Según se prevé, los inventarios que al inicio de la campaña estaban en 12,5 Mt terminarían el año comercial en 8,8 Mt, cayendo por tanto un 30% a su menor volumen de los últimos cinco años.

Para cerrar el análisis puede evaluarse la evolución de la relación stock/consumo, indicador clave para el análisis de mercado como proxy de la “holgura” de oferta. Cuanto mayor sea el nivel de inventarios en relación a lo que se consume, más relajado estará el mercado y menor presión habrá sobre los precios. En cambio, cuanto más se ajusta este ratio menores son los “ahorros de soja” en relación a las necesidades del mercado, lo cual normalmente se traduce en períodos de alta volatilidad y precios más sostenidos. En base a los guarismos presentados hasta acá, la relación stock/consumo de soja en Argentina caería de un récord del 22% en la campaña actual al 15% en la 2017/18, el nivel más bajo desde la campaña 2012/13.

Resumiendo lo expuesto hasta aquí, la última tabla resume los principales indicadores de la oferta y la demanda de soja en Argentina, según los estima al presente la Dirección de Informes y Estudios Económicos de la Bolsa de Comercio de Rosario.

Fuente: Emilse Terré Bolsa de Comercio de Rosario